ОАО НК «ЛУКОЙЛ»: оценка инвестиционной привлекательности эмитента

25 апреля 2008

ОАО НК «ЛУКОЙЛ»:

оценка инвестиционной привлекательности эмитента

Цена акции на 25 апреля 2008 г.: 2086 рублей

Справедливая цена: от 2457 до 2812 рублей

Потенциал роста: от 17,7% до 37%

В краткосрочной перспективе цена акции может колебаться в пределах:

Минимальное значение: 1819 рублей

Среднее значение: 2058 рублей

Максимальное значение: 2308 рублей

Данные сайта www.euroland.com

Данные сайта www.euroland.com

Данные сайта www.oilcapital.ru

(Вероятность сумм положительных, нейтральных и негативных сценариев равняется 100%)

Краткосрочные и среднесрочные перспективы котировок акций

С точки зрения фундаментальных позиций следует ожидать рост котировок акций НК как в среднесрочной, так и в долгосрочной перспективе. Для долгосрочных инвестиций акции ЛУКОЙЛа представляют вполне обоснованный экономический интерес, где целевая цена будет находиться на уровне 2457 – 2812 рублей за штуку, в зависимости от общемировой конъюнктуры, разумеется. Большинство отраслевых экспертов уверены в том, что акции компании слишком недооценены рынком, поэтому оптимистично смотрят на дальнейшую динамику торгов.

Однако, с точки зрения технического анализа движения котировок, остается высокая вероятность (на 80%) того, что акции НК могут упасть до отметки в 1819 рублей – рынок не отыграл весь ценовой коридор (незакрытый гэп), поэтому в краткосрочной перспективе котировки ЛУКОЙЛа могут быть вне уровня рынка.

Общие сведения о компании

Структура акционерного капитала ОАО «Лукойл» по состоянию на 30.06.2007:

Российские юридические лица — 96,81%, из них:

Отраслевая специфика

В деятельности Группы выделяется четыре основных направления:

К сегменту «Геологоразведка и добыча» относятся компании геологоразведки, разработки и добычи углеводородов, в основном сырой нефти. К сегменту «Транспортировка» относятся компании, занимающиеся транспортировкой нефти речным, железнодорожным, а также трубопроводным транспортом. Сюда же относятся собственные портовые терминалы. «Нефтепереработка, торговля и сбыт» - это переработка нефти в нефтепродукты, а также реализация сырой нефти и нефтепродуктов. «Нефтехимия» предполагает переработку нефти в продукты с высокой добавленной стоимостью, таких как полиэтилен, винилацетат и нитрил акриловой кислоты, и последующую реализацию этих продуктов.

Позиция в отрасли

«ЛУКОЙЛ» реализует проекты по разведке и добычи нефти и газа в 40 регионах России и 25 странах мира. Основная часть деятельности в секторе разведки и добычи осуществляется на территории 4 федеральных округов РФ:

Наибольшая доля сбыта приходится на международный рынок. «ЛУКОЙЛ» уделяет особое внимание деятельности за рубежом, участвуя в проектах в Казахстане, Азербайджане, Узбекистане, Египте, Иране, Ираке, Колумбии и Саудовской Аравии.

На начало 2007 года на долю Группы приходится 1,3% общемировых запасов нефти и 2,1% общемировой добычи нефти. В российских масштабах на долю компании приходится 18,0% добычи нефти и 18,3% переработки нефти. Среди крупнейших международных частных нефтяных компаний «ЛУКОЙЛ» занимает 6 место по объемам добычи углеводородов и 2 место по запасам углеводородов. По итогам 2006 года добыча нефти увеличилась на 5,8% по сравнению с прошлым годом и составила 703,1 млн. барр. нефти, или 95,2 млн. тонн. Производство нефтепродуктов на НПЗ группы «ЛУКОЙЛ» выросло на 3,4% и составило 45 670 тыс. т. Выпуск нефтепродуктов на российских заводах группы «ЛУКОЙЛ» вырос на 6,1%. На зарубежных НПЗ объем производства снизился на 7,7%, что связано с остановкой на реконструкцию Одесского НПЗ, с апреля с.г. запушен в эксплуатацию. Объем доказанных разрабатываемых запасов на 31 декабря 2006 года составляет 10 176 млн. баррелей. Доказанные запасы углеводородов компании на 1 января 2008 г. составили 20,4 млрд баррелей нефтяного эквивалента Лукойл - первая российская компания, акции которой получили полный листинг на Лондонской фондовой бирже и единственная частная российская нефтяная компания, в акционерном капитале которой доминируют миноритарные акционеры. Лукойл является крупнейшей российской нефтяной бизнес группой с ежегодным оборотом свыше 30 млрд. долл. Группа располагает широкой сетью АЗС в России, Европе и США, включая собственные, арендованные и франчайзинговые.

Стратегическим партнером «ЛУКОЙЛа» является американская корпорация «ConocoPhillips», которая в лице номинального держателя владеет 20% акций «ЛУКОЙЛа». Это стратегически важное партнерство для обеих компаний, которые создали совместное предприятие для инвестирования в проекты по освоению месторождений углеводородов на севере России и в Ираке.

НДПИ. ЛУКОЙЛ меньше всех из нефтегазовых компаний страдает от налоговой нагрузки за счет высокой диверсификации бизнеса. Несмотря на рост экспортных пошлин и ставок НДПИ на нефть и газ, ЛУКОЙЛ ежегодно с 2003 г. наращивает прибыль на 15-50%. Сокращение НДПИ на нефть на 7% ($1.3 за баррель), по оценке ЛУКОЙЛа, позволит сократить налоговые отчисления на $870 млн. Новые правила по дифференциации НДПИ в зависимости от степени выработанности месторождения отразятся и на самой компании. В его добывающем портфеле насчитывается 7 месторождений с выработанностью более 80% и суммарной добычей около 2.9 млн тонн. Кроме того, ЛУКОЙЛ может выиграть и от будущей дифференциации НДПИ для шельфовых месторождений, которая недавно обсуждалась в правительстве. Сегодня ЛУКОЙЛ ведет активную разработку месторождений на шельфе Северного Каспия.

Дифференциация НДПИ на нефть. С 1 января 2007 г. НДПИ на нефть исчисляется, исходя из выработанности месторождений, степени вязкости добытой нефти и количества лет разработки месторождений. Среди нефтяных компаний в более выгодном положении оказались Татнефть и Башнефть, которые ведут добычу на месторождениях, открытых еще в середине ХХ века. Благодаря дифференциации НДПИ нефтяные компании получили возможность вкладывать больше средств в свое развитие, так, Татнефть в I полугодии 2007 г. получила дополнительно 2.2 млрд руб. на свое развитие.

Добыча нефти

В 2008 г. ЛУКОЙЛ планирует ввести в эксплуатацию крупнее месторождение в Тимано-Печорском бассейне. Месторождение "Южно-Хульчуюское" разрабатывается ЛУКОЙЛом (70%) и CononoPhillips (30%). В самом начале этого проекта (2004 г.) ЛУКОЙЛ вложил в разработку около $3 млрд. Доказанные запасы нефти составляют 500 млн баррелей (2.5% от общих доказанных запасов ЛУКОЙЛа). Проектный уровень добычи: 7.5 млн тонн в год (7.8% от текущего уровня добычи ЛУКОЙЛа). Добытая нефть будет поставляться через Варандейский терминал, находящийся в 162 км от месторождений, в Западную Европу и США.

Добыча газа

Помимо нефти и ее переработки ЛУКОЙЛ сегодня активно разрабатывает газовый бизнес в России и за рубежом, где отсутствуют препятствия со стороны главного владельца российской ГТС Газпрома. Первый газ с проекта Кандым-Хаузак-Шады ЛУКОЙЛ начал добывать с ноября 2007 г. В течение шести лет ЛУКОЙЛ планирует выйти на пик добычи – в 15 млрд куб. м, что чуть выше текущих показателей общей добычи компании. Кроме отсутствия преград по транспортировке, ЛУКОЙЛ реализует газ по среднеазиатским ценам, что в 5 раз превышает цену, по которой газ продается Газпрому, являющемуся монополистом по экспорту газа в России. К 2017 г., согласно оптимистичному сценарию менеджмента ЛУКОЙЛа, компания сможет добывать более 70 млрд куб. м.

Разведка и открытия

Для наращивания добычи ЛУКОЙЛ сегодня ведет активную разработку месторождений. За 2007 г. компания увеличила расходы на разведку на 47% – до $307 млн. Главным затратным регионом на сегодняшний момент является шельф Каспия, где компания планирует добывать нефть уже через 1-2 года. По последним данным, запасы главного месторождения на Северном Каспии – им. В. Филановского – составляют 1.6 млрд бнэ. В 2007 г. ЛУКОЙЛ совершил очередное крупное открытие. Им стало месторождение "Баяндыское" в Республике Коми с запасами около 270 млн баррелей нефти. В своей стратегии, объявленной еще в октябре 2006 г., ЛУКОЙЛ обещал наращивать добычу нефти рекордными темпами в 4-6.7%, однако две теплые зимы подряд и сдвиг по реализации некоторых проектов пока не позволяют компании осуществить задуманное в части нефтяных проектов. Сейчас ЛУКОЙЛ делает акцент на более рентабельные виды бизнеса – на добычу газа на территории РФ и за рубежом, в то время как ставка НДПИ на газ заморожена до 2011 г., а регулируемые цены на газ продолжают расти, как и на нефтепереработку, где добавленная стоимость на тонну нефтепродукта выше, чем на сырую нефть.

Нефтепереработка и сбыт

Этот сегмент, приносящий большую часть прибыли также постоянно развивается. В 2007 г. ЛУКОЙЛ ввел в эксплуатацию Одесский НПЗ, который долгое время был закрыт на модернизацию. Мощность Норси была увеличена до 17 млн тонн, а уровень загрузки вырос с 84% до 98%. Ориентированность ЛУКОЙЛа на запад и его технологии заставляют вкладывать средства в модернизацию своих НПЗ, чтобы их продукция успешно конкурировала не только на внутреннем рынке, где большим спросом пользуется дизель и 92 бензин, но за рубежом, где автомобилисты приобретают нефтепродукты стандарта "Евро-3", "Евро-4" и "Евро-5". В соответствии со стратегией развития, ЛУКОЙЛ планирует вложить около $1 млрд в расширение мощностей и улучшение качества продукции. В частности, ЛУКОЙЛ увеличит мощности переработки на Волгоградском НПЗ, Ухтинском НПЗ, Норси и на НПЗ в Бургазе. Средний индекс Нельсона по всем заводам достигнет 8.2 (средний по России – 4.2).Окончание модернизации планируется на конец 2010-2011 гг.

Сбыт. Роснефть смогла обогнать ЛУКОЙЛ по объемам добычи, однако лидерство в сбытовом секторе по-прежнему остается у ЛУКОЙЛа за счет дислокации его АЗС в Европе и США: так, в соответствии с последней отчетностью ЛУКОЙЛа, компания насчитывает 6.096 АЗС, что на 50% больше чем в 2006 г. В 2007 г. компания приобрела 359 АЗС и 21 нефтебазу.

ВИНК сегодня нацелены на увеличение доли нефтеперерабатывающего сегмента и его модернизации. Переработка нефти в сложившейся ситуации более рентабельна. Нефтепродукты обладают большей добавленной стоимостью, чем сырая нефть, а также пошлина на их экспорт меньше, чем у сырой нефти. С каждого экспортируемого барреля нефти НК приходится платить 51% от цены на нефть, в то время как ставка на нефтепродукты колеблется в диапазоне всего 21-25%. Меньше всех колебанию экспортных пошлин подвержены ЛУКОЙЛ и Газпром нефть. В I полугодии 2007 г. компании заплатили около $13 за баррель экспортируемой нефти и нефтепродуктов, что на 11.6% ниже, чем в среднем по другим ВИНК.

Экспортные пошлины на нефть

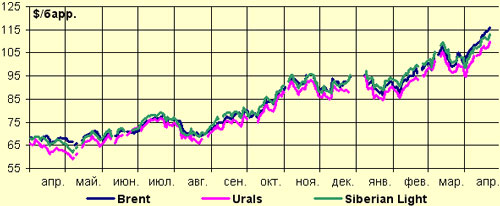

Экспортные пошлины на нефть рассчитываются, исходя из средней цены марки Urals за предыдущие два месяца, что иногда складывается не в пользу нефтяных компаний. Ярким примером может послужить конец 2006 г., когда нефтяные компании были вынуждены платить экспортную пошлину (она рассчитывалась, исходя из августовских цен на нефть, когда стоимость сырья приблизилась к отметке в $80 за баррель – рекордный уровень 2006 г.) в размере $32 за баррель, а цены на нефть в конце 2006 г. колебались у отметки в $55-57 за баррель. Таким образом, нефтяным компаниям приходилось выплачивать 57% от текущей цены в российскую казну. В 2007 г. оказался более прибыльным с этой точки зрения, так как вместе с ростом экспортных пошлин росли и цены на нефть. С 1 февраля 2008 г. экспортные пошлины на нефть побьют очередной рекорд и составят $333.8 за тонну, что не стало неожиданностью для рынка. Цены на нефть растут с конца августа 2007 г. Цена на нефть марки Urals выросла на 58%, достигнув $104 за баррель. Текущая экспортная пошлина, действующая с 1 февраля 2008 г., была рассчитана, исходя из средней цены Urals в $89 за баррель. Хотя с 1 июня 2007 г. экспортные пошлины находятся выше $200 за баррель, очередной рост пошлины не окажет негативного влияния на отчетность нефтяных компаний, которые смогут серьезно увеличить выручку благодаря рекордным ценам на "черное золото".

Создание собственного энергетического блока.

ЛУКОЙЛ стал участником распродажи активов РАО "ЕЭС" и приобрел долю в ТГК-8. Этот актив позволит ЛУКОЙЛу увеличить рентабельность разработки газовых месторождений на Северном Каспии и Поволжье и получить синергетический эффект в $2 млрд. ЛУКОЙЛ также намерен строить собственные электростанции вблизи месторождений для обеспечения их электроэнергией, что также увеличит уровень утилизации попутного нефтяного газа, который большинство нефтяников просто сжигают. В тоже время компания планирует снабжать собственной энергией НПЗ.

Преимущества НК

Преимуществом ЛУКОЙЛа является наличие крупного стратегического иностранного инвестора в лице ConocoPhillips. Также несомненный плюс — среднесрочная стратегия развития, предполагающая удвоение добычи углеводородов в ближайшие 10 лет и трансформацию в глобальную компанию с существенной долей активов за рубежом.

Прибыль и рентабельность возросли. Чистая прибыль компании в 2007 г. составила $9.5 млрд, что на 27.1% больше по сравнению с 2006 г. Показа¬тель EBITDA вырос на 25.1% и составил $15.4 млрд. Переключение на бо¬лее прибыльный сегмент переработки при сохранении контроля над рас¬ходами позволило компании увеличить показатель EBITDA на баррель.

Позиционирование бумаги на фондовом рынке

Стратегия развития определяет высокую фундаментальную стоимость ЛУКОЙЛа, но рынок ей не доверяет. Планы по наращиванию добычи нефти и газа, а также рост мощностей НПЗ – главные факторы роста стоимости компании. Тем не менее, медленное выполнение своей заявленной стратегии и высокие капвложения являются одним из сдерживающих факторов динамики роста акций ЛУКОЙЛа.

Рыночная динамика акций ЛУКОЙЛа не отражает фундаментальную стоимость компании. C начала 2007 г. акции ЛУКОЙЛа потеряли в

цене около 12%, в то время как цены на нефть выросли на 70%, а индекс ММВБ упал лишь на 2%. Акции ЛУКОЙЛа могут стоить дороже как по фундаментальным показателям, так и по сравнению со своими аналогами, что подтверждает сравнительный анализ на основе данных отчетности ЛУКОЙЛа за 2007 г. по US GAAP. По рыночным показателям ЛУКОЙЛ выглядит недооцененным.

Нефтяная отрасль на фондовом рынке

В 2007 г. нефтегазовый сектор, доля которого на фондовом рынке составляет 60%, находился в меньшей зависимости от волатильности цен на "черное золото". С начала 2007 г. цены на нефть марки Brent выросли на 56%, в то время как нефтяной индекс РТС остается ниже уровня конца