«I’m forever blowing bubbles…»

Julkaistu: 03.12.2012

«I’m forever blowing bubbles…»

Китай так и не нашел путей ликвидации «пузыря» на рынке недвижимости. Пока что все решения выглядят, как попытки отсрочить неизбежный обвал рынка

Недавно министр жилья, городского и сельского строительства Цзян Вэйсинь заявил, что Китай не намерен ослаблять жесткую политику в отношении рынка недвижимости. По словам министра, к концу 2012 года в Китае в рамках проектов доступного жилья будет построено 6 млн. квартир. Цзян Вэйсинь подчеркнул, что правительство сохранит жесткий надзор за финансированием сферы недвижимости. Проект доступного жилья призван уменьшить «пузырь» в секторе недвижимости, на который приходится 10% ВВП, 25% инвестиций в основной капитал и который представляет одну из главных угроз для роста экономики страны.

Однако есть основания полагать, что подобный рецепт лечения китайского рынка недвижимости может дать такой же эффект револьвер в качестве средства от мигрени. Китайская промышленность сокращает объемы выпуска, рост экономики падает, а зарплаты даже неквалифицированных рабочих растут. Однако эти факторы не так быстро приближают китайскую экономику к критической ситуации. Она может быть спровоцирована, когда рынок, раздутый огромными бюджетными вливаниями и мягкой денежной политикой банков, лопнет подобно ипотечному рынку США.

Согласно последним отчетам МВФ, падение цен на недвижимость в Китае грозит негативными последствиями для всей мировой. На настоящий момент аналитики имеют вполне ясную картину того, каков будет масштаб этих последствий для Китая и остального мира, если этот рыночный пузырь лопнет.

Рынок недвижимости имеет для экономики Поднебесной особое значение. Параллельно с экономическим ростом данный сегмент в течение последнего десятилетия активно накачивается инвестициями. До последнего времени на строительства приходилось до 25% всех инвестиций в основной капитал. Банковское кредитование в Китае полностью зависит от рынка недвижимости, причем она же используется в качестве основного типа залога. Как ни парадоксально, но взрывной рост рынка начался во второй половине 2009 года, когда правительство увидело в нем барьер от первой волны мирового финансового кризиса и расширило доступ граждан к доступным кредитам. Как следствие, рынок несколько лет рос феноменальными темпами – в 2010–2011 гг. ежегодный прирост составил 30%.

С началом в 2008 году финансового кризиса, китайские бизнесмены, пытаясь избежать денежных потерь и банкротства, стали активно переводить свои капиталы из производственной сферы в сферу недвижимость. В итоге существенная доля жилья в стране была куплена только ради вложения денег. Такой массированный рост спроса стал причиной резкого повышения цен на недвижимость, контролировать который власти не могут до сих пор. Собственно, пресловутый «пузырь» начал «накачиваться» за счет низких кредитных ставок при быстрорастущей экономике и отсутствии альтернативных вариантов вложения капитала.

В середине 2011 года правительство Китая начало предпринимать меры, чтобы не допустить перегрева рынка: были ограничены возможности покупки квартир на вторичном рынке крупных городов, а также приняты меры, ужесточающие кредитование для застройщиков. Данные меры отчасти сняли общую напряженность на рынке и стабилизировали поток инвестиций, направив их в строительство соцжилья и выдачу льгот на покупку первой квартиры. Однако механизм раздувания «пузыря» контролировать сложно еще и потому, что он, по сути, зациклен сам на себя: из-за ухудшения условий на финансовом рынке, застройщики начинают испытывать недостаток спроса, прибыли падают, а состояние балансов стремится к отрицательному. Как следствие пузырь лопнет если не от «перегрева» рынка, то вследствие падения цен и схлопывания инвестиций. Помимо тог, что доля стройкомплекса в ВВП Китая составляет 7%, отрасль влияет на конечный спрос и в других секторах. Пострадают добывающая промышленность, производство стройматериалов и оборудования, потребительские товары. Китайские компании не смогут найти внешнее финансирование на многие крупные инвестиционные проекты. Согласно прогнозу экономистов Международного валютного фонда, после того, как пузырь лопнет, инвестиции в недвижимость упадут на 49% и начнут расти не раньше, чем через 4–5 месяцев. Это отразится на всей экономике Китая. Ниже в таблице представлен прогноз изменения некоторых экономических показателей в случае наступление инвестиционного кризиса.

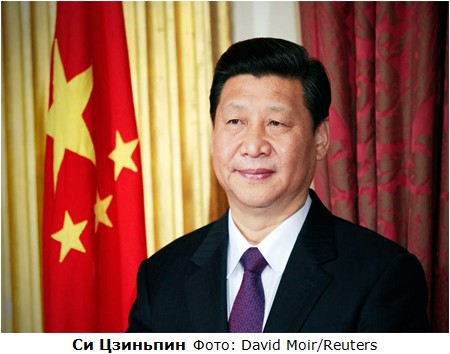

Негативный эффект почувствуют все без исключения отрасли. В течение года снижение объема сделок на рынке недвижимости составит 3%. Цены будут на 1,5% ниже предусмотренных базовым сценарием. Кроме того, ухудшатся балансы банков и финансовых институтов, что сделает их менее надежными. Страны «большой двадцатки» также пострадают если китайский рынок недвижимости просядет. Рост экономик G20 замедлится на 0,2 п.п. Это в целом замедлит объемы мировой торговли. Наиболее подвержены риску производители товаров основных фондов, например, производители оборудования: Германия, Япония, Южная Корея и др. Сырьевые экспортеры, прежде всего, Австралия и Бразилия также пострадают от сокращения экспорта в Китай. Для России, по мнению экспертов МВФ, эффект будет незначительным: промышленное производство окажется на 0,23% ниже, а ВВП – на 0,05%. В качестве примера промпроизводство и ВВП Германии упадут на 0,64% и 0,12% соответственно. Прогнозы МВФ не говорят, когда именно стоит ждать коллапса в секторе недвижимости Китая. Вместе с тем, это не дает оснований думать об этом, как о некой отдаленной перспективе. Рост ВВП в 2012 году уже замедлился до самого низкого уровня с кризисного 2009 года и былого роста уже не будет. Новому Генсеку Компартии КНР Си Цзиньпину нужно проводить реформы в период очевидного спада экономики. Накопившиеся за несколько лет проблемы стали уже не симптомами болезни, но признаками постепенного заката инвестиционной модели роста. В условиях слабости внутреннего рынка дальнейшая судьба китайской экономики зависит от состояния мировой конъюнктуры. Газета «Коммерсант» приводит прогноз специалиста по китайской финансовой системе профессора экономики Пекинского университета Майкла Петтиса, который предрекает падение темпов роста ВВП КНР до 3% уже в ближайшие годы. Для китайской экономики это будет равнозначно рецессии. Можно представить, что и для остального мира это будет иметь схожие последствия

Send message