16.07.2014 - 31.07.2014

Рынок ипотечного кредитования. Итоги первого полугодия 2014

Данные статистики и ряда аналитических отчетов свидетельствуют об опережающем развитии рынка ипотеки. В первом полугодии было выдано 448 536 кредитов на сумму 769,5 млрд рублей, что в 1,3 раза больше, чем за аналогичный период 2013 года в количественном и в 1,4 раза в денежном выражении. В количественном отношении большая часть кредитов была выдана в Москве и области, Санкт-Петербурге, Татарстане и Тюменской области. На эти регионы пришлось 22,3% всех выданных кредитов (в 2013 году – 22,1 %).

Развитие ипотеки является важным драйвером роста объемов жилстроительства. В частности, по данным Росстата, в первом полугодии года построено 375,8 тыс. квартир общей площадью 29,4 млн кв. метров (+30% к соответствующему периоду предыдущего года). Рост кредитования закладывает основу для дальнейшего увеличения объемов ввода.

С октября 2013 по март 2014 гг. объем инвестиций в жилье составил 318 млрд рублей, что на 43% больше, чем годом ранее. По сведениям РИА Новости, 43% этого объема было профинансировано гражданами в рамках долевого строительства многоквартирных домов (135 млрд рублей, + 118 % к октябрю 2012 – марту 2013 гг.). Возрастающее влияние ипотеки на рынок строительства косвенно подтверждают и данные Росреестра, согласно которым доля договоров долевого участия с привлечением кредитных средств в общем объеме выросла на 21%.

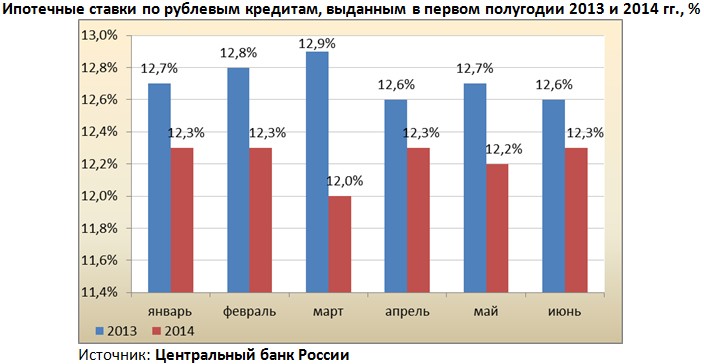

Сразу в конце первого полугодия крупные банки один за другим начали повышать ставки по рублевой ипотеке. Но это не помешало им предложить покупателям недвижимости акции в виде займов на льготных условиях, снизив ставки на 0,5–1%.

По данным газеты «Ведомости», условия кредитования ухудшили восемь из 25 крупнейших банков, в частности, Сбербанк (+0,5-1 п. п.), Газпромбанк (+0,5-0,75 п. п.), «Ак барс» (+0,5-2 п.п.), банк «Санкт-Петербург» (+0,5%) В конце 2013 года ставки достигли двухлетнего минимума в 12%, однако в первом полугодии банкам не удалось удержать планку на этом уровне. 1 июля пришло сообщение, что Сбербанк повысил ипотечные в среднем на 0,5–1,0 п.п. Ожидаемо на это отреагировали и остальные участники рынка. Таким образом, средняя для рынка ставка составила чуть более 12,2%.

Небольшие банки так или иначе ориентируются на ведущих игроков. Дальнейшая динамика ставок на рынке во многом будет зависеть от них. Ипотечные ставки начали расти в конце весны, после повышения ключевой ставки Центробанка, которое вызвало удорожание денежных ресурсов на рынке.

Первое полугодие 2014 года прошло на фоне ослабления рубля, что под влиянием внешних факторов (конфликт на Украине, международные санкции) стимулировало активность потребителей и повысило статус недвижимости как объекта для инвестирования.

Косвенно это подтверждается данными о сокращении объемов рублевых вкладов на депозитах – только за первый квартал они снизились на 782,9 млрд рублей (5,6%, АИЖК).

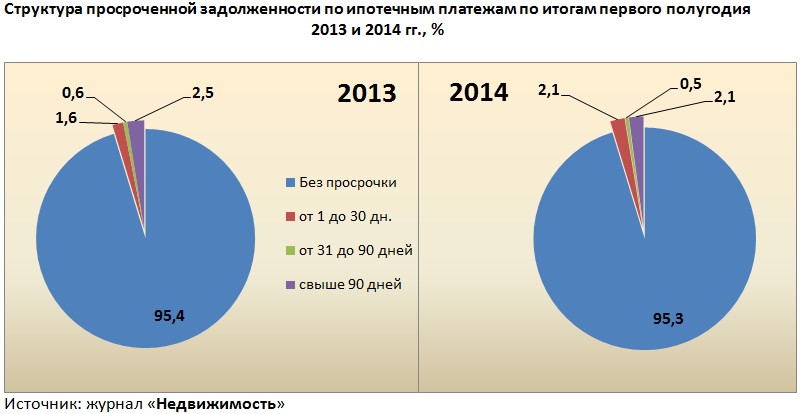

С другой стороны, отмечается, что на рынке идет упорная борьба за ипотечного заемщика. Для банков именно такая категория клиентов является самой выгодной, поскольку ИЖК на данный момент является единственным сегментом рынка кредитования, в котором снижается просрочка как в абсолютном выражении, так и в разделе «свыше 90 дней».

По данным Национального бюро кредитных историй, во втором квартале ипотека стала единственным сегментом кредитования, доля невозвратных кредитов по которому не выросла, а, наоборот, сократилась до 2,4%. На этом фоне, опасаясь оттока заемщиков, банки даже после повышения ставок проводят специальные акции и снижают требования. Последнее становится важным инструментом конкурентной борьбы. Требования снизили почти все ведущие ипотечные банки, занимающие до 70% рынка.

По данным АИЖК, на текущий момент ипотечные кредиты с минимальным первоначальным взносом являются самым популярным банковским продуктом. Вместе с тем, ослабление требований к заемщикам в среднесрочной перспективе может привести к снижению самого качества ипотечного портфеля и росту просроченной задолженности.

Стремление нарастить объемы портфелей для кредитных организации пока в приоритете, однако такая логика может обернуться большими потерями в будущем. В сложившейся вокруг России ситуации банковский сектор выглядит особенно уязвимым, а ипотечные портфели постепенно превращаются в высокорисковые активы. По данным Центробанка, объем рублевых кредитов в 2013 году вырос на 32,9%, а по итогам первых пяти месяцев этого года он увеличился на 12,6%. Ожидаемые показатели роста ипотеки по итогам года сохранятся на уровне двух предыдущих лет и составят порядка 28–30%. Некоторые эксперты считают, что такие темпы чрезмерно высоки и чреваты образованием ипотечного «пузыря» и резким снижением стоимости недвижимости (намек на обвал американских ипотечных банков, повлекший в 2008 году начало мирового финансового кризиса).

Кроме того, вероятное усиление экономических санкций против России неизбежно приведет к снижению ликвидности на рынке и корректировке инвесторами рисковых прогнозов. Следствием станет увеличение стоимости кредитов и рост ставок. Аналитики банка «Дельтакредит» прогнозируют рост ставок в пределах 0,5–1,0% по итогам года, и такая оценка в целом держится в общем русле прогнозов на второе полугодие. Вместе с тем отмечается, что в таких пределах рост ставок, скорее всего, не скажется на спросе со стороны заемщиков.