01.04.2009 - 15.04.2009

Газовая промышленность

ОАО "Газпром"

Первые рублевые ласточки

В конце прошлого года президент России заявил о том, что переход на расчеты в рублях за нефть и газ с иностранными потребителями является приоритетной задачей для России. Первой из российских компаний, кто продал за рубеж топливо за отечественную валюту, стал "Газпром". Партнером в этой сделке стала польская CP Energia (единственная в Польше частная компания, закупающая российский газ). Этот вид оплаты видимо на руку Польше - польский злотый колеблется в отношении российского рубля меньше, чем в отношении евро. "Газпрому" же из-за девальвации рубля, с одной стороны, выгоднее расчеты в евро или долларах. А с другой стороны, так уменьшаются возможные риски из-за сегодняшней нестабильности на валютных рынках. Однако эту сделку считать началом рыночной тенденции всё же рано. Скорее это частный случай, показавшийся выгодным сторонам. Возможно, Газпром согласился с политических соображений, а польская компания ищет способы оптимизации работы в условиях кризиса. Переход на рублевую систему расчетов скорее станет перспективным при трубопроводных поставках в страны СНГ и Восточной Европы. Для повсеместного перехода такую форму расчетов можно будет говорить только после создания мощной отечественной сырьевой биржи, что вряд ли произойдет в ближайшем будущем. А пока из всех стран, которым Россия предлагала этот вид оплаты, принципиальное согласие дал только Вьетнам.

Украина: согласие и разногласия

Предложение "Нафтогаза" закачать в украинское подземное хранилище газа (ПХГ) 20 млрд. кубометров газа на первый взгляд невыгодно для "Газпрома" - сейчас российский концерн более заинтересован в живых деньгах. Но в перспективе иметь двухгодичный "бесплатный" транзит газа через Украину - весьма неплохо, особенно в случае холодной зимы (если не хватит газопроводных мощностей для выполнения всех экспортных обязательств). Да и в свете последних конфликтов не лишним будет еще более связать Украину обязательствами к России. Если "Газпром" согласится на предложение, то Украина лишится дохода от транзита на ближайшие два года, ведь 20 млрд куб. м газа по нынешним ценам будут стоить 5,4 млрд долл. Но Украина попросила купить газ не за наличные деньги, а в счет в счет оплаты услуг по транзиту российского газа по территории Украины в будущие годы. Хотя средства у "Нафтогаза" должны быть от реализации газа украинским потребителям в первом квартале этого года. Значит, эти средства компания планирует направить на другие нужды.

Подписанное "Газпромом" и "Нафтогазом" техническое соглашение о реализации контрактов на покупку и транзит газа расставило по местам некоторые разногласия компаний. Так, найден компромиссный вариант определения маршрутов поставок, урегулированы проблемы разного учета поставок газа. Теперь стороны будут оценивать объем недопоставленного газа одинаково. За март Украина расплатилась полностью, но недобрала газ. И хотя в середине марта премьер России Владимир Путин заверял, что "Газпром" не будет брать штрафов с "Нафтогаза", выставлен штраф 520 млн долл. за недобор газа в марте с.г. Примечательно, что из техсоглашения между компаниями был вычеркнут пункт об отказе от взаимных претензий по исполнению газовых контрактов в период с 1 января 2009 г. Включение этого пункта в техсоглашение означало бы отказ "Газпрома" как от поданного еще 16 января в Арбитражный институт Торговой палаты Стокгольма иска к "Нафтогазу", так и от всех возможных последующих претензий по пунктам, четко не урегулированным в контрактах.

Наш ответ Евросоюзу

"Если интересы России будут игнорироваться, то мы также будем вынуждены начать пересматривать принципы наших отношений",— такой была реакция на подписание 23 марта в Брюсселе декларации Украины и Еврокомиссии о модернизации украинской газотранспортной системы (ГТС).

И Россия начала "пересматривать". "Газпром" поставил в свои планы рассмотреть вопрос о наращивании объемов производства СПГ для экспорта на альтернативные Европе и Украине рынки - в страны Азиатско-тихоокеанского региона (АТР) и США. Так он ответил ЕС на "брюссельскую декларацию", которая препятствует попыткам России получить контроль над украинскими газопроводами. Вообще стратегия не нова и обсуждается уже давно, но "Газпром" решил ее озвучить так настойчиво именно сейчас - для давления на Евросоюз, основного потребителя российского трубопроводного газа.

Осуществить свои угрожающие планы "Газпром" сможет нескоро - в России есть только один завод СПГ в рамках проекта "Сахалин-2". Правда монополия может построить завод на действующем месторождении. Перспективно также освоение Штокмановского месторождения и строительство завода СПГ на Ямале на базе Южно-Тамбейского месторождения. Начало Поставки СПГ со Штокмана планируется начать в 2014 году, а для Ямальского СПГ только готовится ТЭО, от которого зависит будущее проекта.

Покой "Газпрому" только снится?

Конфликт, развернувшийся между "Газпромом" и Туркменией может обернуться новой газовой войной, только теперь - между Москвой и Ашхабадом. МИД Туркмении выпустил заявление, которое придало аварии такой статус. Туркмения утверждает, что дочерняя компании "Газпрома" - "Газэкспорт" якобы без предварительного уведомления резко сократила объемы отбора туркменского природного газа, что привело к нагрузке на газораспределительные сети и, следовательно, к аварии, в результате которой были полностью остановлены поставки туркменского газа в Россию. "Газпром" же заявляет, что просил Туркмению сократить поставки - правда, не уточняя объем сокращения, только поделившись, что Украина из-за экономического кризиса снизила закупки у "Газпрома".

Самое интересное, что "Газпрому" авария, а точнее сбой в поставках из Туркмении вроде как … выгоден. Ведь монополии выгоднее экспортировать собственный газ – сейчас, в условиях резкого падения спроса, вследствие чего все газохранилища "Газпрома" заполнены и даже идет принудительное сокращение добычи. А за три дня монополия может подзаработать от 20 до 50 миллионов долларов на экспорте в Европу собственного газа, а не на реэкспорте туркменского. Новой газовой войной может обернуться конфликт если "Газпром" заморозит закупки у Туркмении, которой пока больше некому продавать газ. Да и нет у Туркмении альтернативных путей поставок своего топлива, помимо газопровода САЦ. Транскаспийский трубопровод в обход России, по которому газ пойдет через Азербайджан и Грузию в Турцию, откуда по трубопроводу Nabucco - в Европу – еще в перспективе строительства. Но война "Газпрому" не нужна, ведь последствием станет потеря крупнейшего поставщика топлива.

Пояснение:

Отношения двух стран обострились еще раньше. Разногласия возникли из-за объявленного Ашхабадом международного тендера на строительство газопровода Восток-Запад, который должен вывести газ крупнейшего в СНГ Иолотанского месторождения на берег Каспийского моря. Россия же планировала, что газопровод построит "Газпром", соединив его с будущим Прикаспийским газопроводом из Туркмении в Россию через Казахстан. Но после объявления тендера Россия лишилась гарантий получения газа с Иолотана. Тогда разногласия не вызвали сильного резонанса и недовольств между правительствами двух стран, зато сейчас, после аварии, есть обоснованная причина "выпустить пар".

Подорожавшая "дочка"

Сделка по покупке "Газпромом" у итальянской Eni 20 процентов акций "Газпром нефти" оказалась не выгодной, так как рыночная стоимость акций ниже цены опциона. Ситуация с денежными средствами у него и без того напряженная. Возможно, что эта покупка будет полезна не столько с экономической стороны, сколько со стратегической - укрепляется взаимодействие с итальянским концерном, который является ключевым союзником "Газпрома" для успешного запуска трубопровода "Южный поток".

Нефтяная промышленность

ОАО НК "ЛУКОЙЛ"

Ирак

"ЛУКОЙЛ" не оставляет своих планов на получение месторождений в Ираке - он получил приглашение и уже принял решение участвовать в тендере по проекту "Западная Курна-1", где соревнуются многие иностранные компании. Также ЛУКОЙЛ планирует переговоры о возобновлении многомиллиардного контракта на проведение поисково-разведочных работ в проекте "Западная Курна-2". В 1997г. ОАО "ЛУКОЙЛ" (доля 52,5%), Министерство нефти Ирака (25%), "Зарубежнефть" (11,25%) и "Внешнеэкономическая ассоциация "Машиноимпорт" (11,25%) подписали контракт по "Западной Курне-2", который был заключен на условиях соглашения о разделе продукции сроком на 23 года и мог быть продлен еще на 5 лет. Далее в проект вошел ConocoPhillips, стратегический партнер "ЛУКОЙЛа". Однако незадолго до свержения режима Саддама Хусейна Багдад объявил о расторжении контракта с инвесторами по проекту. Переговоры неоднократно возобновлялись как с представителями официального Ирака, так и с американцами, но конкретных договоренностей о дальнейшей судьбе проекта достигнуть не удалось. Сейчас у нового иракского правительства есть планы по компромиссному решению, которое могло бы удовлетворить российскую компанию и, в то же время, отвечало бы политике Ирака.

Сейчас риски участия в иракских проектах не так велики - в Ираке приняты все законы, позволяющие работать на рынке, утверждены все положения о конкурсах, подготовлена законодательная база, чтобы инвестировать и иметь гарантии на возврат инвестиции. Правительство Ирака заявляет, что готово гарантировать защиту инвестиций и капвложений российских компаний в экономику страны.

"Роснефть", "Татнефть" и "Газпром нефть" также оказались в числе кандидатов на разработку нефтегазовых месторождений Ирака. Арабская сторона может быть заинтересована в сотрудничестве с "Роснефтью" и "Газпром нефтью" как с устойчивыми компаниями, обладающими государственной поддержкой. Если говорить об опыте, то преимущество скорее будет на стороне ЛУКОЙЛа и "Татнефти".

ОАО "НК "Русснефть"

Итоги и планы

Для компании прошлый год ознаменовался ростом основных показателей работы. "РуссНефть" стала одной из трех крупных российских нефтяных компаний, кто увеличил в 2008 г. добычу углеводородов на фоне снижения показателей по отрасли в целом, а также повысить объемы переработки и прирастить сырьевую базу. Консолидированная выручка превысила $8 млрд., чем достигла максимального размера за всю историю "РуссНефти". Также компания урегулировала все имевшиеся налоговые вопросы.

"РуссНефть" в 2009 г. намерена существенно снизить себестоимость продукции компании и стабилизировать ее финансовое положение. Выполнить это компания планирует за счет применения антикризисных мер и завершения реструктуризации активов. Приоритетное внимание будет к месторождениям со стабильным ростом добычи. Также в следующем году компания продолжит инвестиции в модернизацию собственных нефтеперерабатывающих заводов.

ОАО "НГК "Сургутнефтегаз"

Как "Сургут" на голову свалился

Вокруг неожиданной покупки российским "Сургутнефтегазом" акций венгерской MOL разгорелись страсти. Венгрия в недоумении - зачем "Сургутнефтегаз" выкупила у австрийской OMV Group всю её долю в MOL, ведь никаких соглашений о сотрудничестве между компаниями не заключалось. Что российская компания (крайне закрытая и консервативная) собирается с ней делать неизвестно, а потому тревожно. Вывод просится такой - "Сургут" сначала попытается увеличить свой пакет в MOL, а затем и предпринять попытку поглощения фирмы или продажи её более крупным российские компаниям, в настоящий момент испытывающим финансовые затруднения (сам "Сургутнефтегаз" располагает около 15 млрд. долл. и единственный среди российских нефтяных компаний, не обремененных займами). Руководство MOL в целях профилактики предложило акционерам одобрить пакет поправок в устав, которые позволят получать достоверную информацию о бенефициарах владельцев акций MOL и избежать постепенного захвата контроля над компанией. Менеджеров MOL поддерживают венгерские политики и убеждают делать все возможное для сохранения независимости, так как переход MOL к русской компании противоречит и национальным, и европейским интересам. Правительство Венгрия и обратилась к России с просьбой предоставить детали сделки.

Ни венгерская компания, ни правительство страны не получили предварительного уведомления о планах российской стороны и выразили удивление. Даже особой экономической целесообразности в которой не было - на это указывает сумма почти вдвое выше рыночной и то, что MOL планирует не выплачивать дивиденды за прошлый год. Более вероятным представляется то, что "Сургутнефтегазу" нужны перерабатывающие активы - на своих заводах он перерабатывает всего треть добываемой нефти. И акции MOL куплены чтобы исправить ситуацию.

Справка:

Основные активы MOL - это НПЗ Duna в Сазхаломбатте (Венгрия), перерабатывающий российскую нефть, и Slovnaft в Братиславе. Суммарная мощность переработки - около 18 млн тонн нефти в год. Также в MOL входят НПЗ Zala и Tisza, завод по производству смазок и присадок Almasfuzito. Компании принадлежит более 1 тыс. АЗС. В России MOL принадлежит 50% в СП с "Русснефтью" по разработке Западно-Малобалыкского месторождения.

ОАО "АК "Транснефть"

Из нефтепровода в нефтетрейдеры

Ради получения китайского кредита "Транснефть" станет торговцем нефтью. Причем продавать сырье Китаю она будет то, которое до этого купит у "Роснефти", ей же трубопроводная компания собирается целиком перечислять всю выручку за поставленную нефть. До сих пор "Транснефть" продавала только излишки нефти, образующиеся за счет того, что естественные технологические потери сырья оказываются ниже нормативных. И по закону о естественных монополиях экспортировать нефть могут только добывающие компании или их владельцы. Такая непривычная схема понадобилась для того, чтобы "Транснефть" смогла привлечь свой кредит, обеспечением по которому и будет это перепродаваемое сырье. Кредит "Роснефти" также обеспечится нефтепоставками. Соглашения компаний вступят в силу только после подписания межправительственного соглашения о сотрудничестве в нефтяной сфере, которое будет подписано в заочном режиме с использованием дипломатических каналов и должно будет ратифицировано Госдумой. Причина в том, что документ имеет расхождения с российским законодательством, например в части равного доступа участников рынка к экспортным магистральным нефтепроводам и терминалам.

Насморк экономики вылечит электрофорез

Подтасовка данных статистических данных, создание видимости благоприятного инвестиционного фона и поддерживание спроса на акции электроэнергетических компаний специально производится для того, чтобы завуалировать сложную ситуацию в отрасли. «Сложность» - это самое мягкое определение состояния электроэнергетики в России. Необходима срочная модернизация. В противном случае 3 млн. человек останутся без электричества в 2009-2010 гг. 20% промышленных предприятий России не получат обещанной энергии или попросту не смогут присоединиться к сетям. Кризис экономический сменится кризисом энергетическим.

Пока электроэнергетикам урезают инвестиции, отрасль теряет драгоценное время, которое можно с пользой потратить на модернизацию обветшалого оборудования, магистральных сетей и трансформаторных мощностей.

Недавно (9 апреля) правительством РФ были рассмотрены инвестиционные программы государственных энергетических компаний. Чиновники, основываясь на предпосылках среднесрочного снижения объемов спроса на электроэнергию, приняли решение сократить финансирование отрасли на 300 млрд руб. до 1,8 трлн руб. В программу вошли, в частности, проекты РАО «ЕЭС Востока», ОГК-1, «Энергоатом», «Интер РАО ЕЭС», «РосГидро».

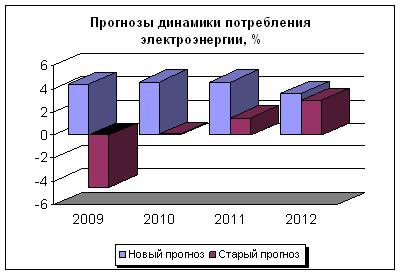

Согласно прогнозам Минэнерго, потребление энергии в 2009 году снизится на 4,5%, а с 2010 г. спрос возобновит рост. При этом правительство решило снизить финансирование всей отрасли не на убыточный 2009 год, а на период с 2009 по 2011 гг.

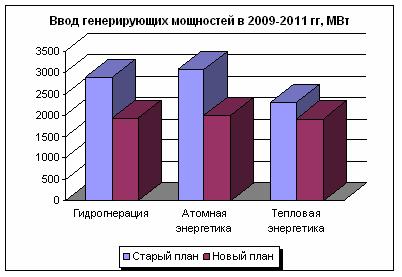

При урезании инвестиций ввод новых генерирующих мощностей существенно сократится. В частности за период с 2009-2011 гг. ввод новых объектов гидрогенераций сократится на 33%, объем строительства новых атомных мощностей уменьшится на 35%. Темпы возведения тепловых генераций также будет скорректированы, по предварительным данным сокращение составит не менее 20%.

Таким образом, за три года не будет возведено генераций, в общей сложности на 2418 МВт. Этой мощности хватило бы для бесперебойного обеспечения электроэнергией более 2,5 млн. человек. Иными словами, вместо запланированного ране ввода 8268 МВт будет обеспечено только 5850 МВт.

Возможно, не стоило бы так драматизировать сокращение темпов строительства, если бы не расчеты показывающие, что выработка паркового ресурса на всех типах электростанций России достигла 27% в 2008 году. К 2009-2010 гг. этот показатель составит 31% и 37% соответственно. По нашим прогнозам, Россия уже в нынешнем году столкнется с не покрываемым дефицитом мощности в объеме 4500 МВт. Даже с учетом снижения спроса на электроэнергию и завершения строительства новых объектов генерации, предложения электричества будет не достаточным для избегания дефицита.

Ввод сетевых мощностей также весомо уменьшится в ближайшие три года. Сокращение объема строительства инфраструктурных сетей приведет к существенному ограничению «переброски» электроэнергии из профицитных в дефицитные регионы. Это обстоятельство может сильно повлиять как на энергетическую безопасность субъектов РФ, так и на экономическую активность промышленных предприятий. В качестве примера можно привести зависимость энергосистемы Санкт-Петербурга от энергоснабжения из Ленинградской области.

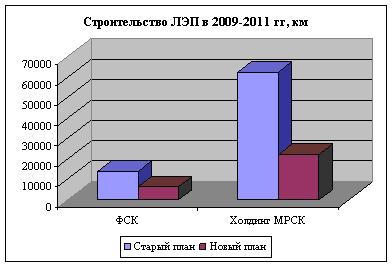

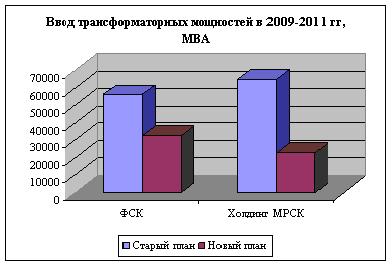

Согласно сведениям, представленным государственными ФСК и МРСК объем строительства линий электропередач за 2009-2011 гг. сократится на 63%, а ввод новых трансформаторных мощностей за тот де период снизится на 54%.

Такое занижение инвестиционной программы неоправданно даже увеличением стоимости заемных средств и кратковременным снижением спроса. Иными словами, мотивируя кризисом, федеральные государственные структуры не желают вкладывать средства в развитии отрасли и тем самым перекладывают это бремя на частных инвесторов, которые появились в отрасли после завершения реструктуризации активов РАО ЕЭС.

Однако, понимающий «частник» не хочет соглашаться с такими тенденциями государственной политики. Поэтому также просто и легко прикрывается кризисом: увольняет персонал и урезает инвестиционную программу. О сокращении инвестиций уже заявили: ОГК-3, ТГК-7, ТГК-1.

К примеру, руководство предприятия ОАО ТГК-1 приняло решение сократить инвестиционную программу на 65% (с 40 до 14 млрд руб.). При этом недавно, 3 марта 2009 г., менеджмент спрогнозировал рост выручки ОАО в два раза (до 367 млн. руб.), по сравнению с прошлым годом.

ОАО ТГК-1 обеспечивает электроэнергией Санкт-Петербург и Ленинградскую область, Республику Карелия и Мурманскую область. Причем энергобаланс Санкт-Петербурга является дефицитным. Ленинградской области, несмотря на то, что регион является энерго избыточный, также может не хватить электричества из-за планового отключения четвертого блока на Ленинградской АЭС в мае 2009 г.

Владельцы ОАО ТГК-1 понимают, что в СПб и ЛО складывается непростая ситуация с энергоснабжением, но никаких контр мер не предпринимают.

Анализ данных энергобаланса Санкт-Петербурга и Ленинградской области, произведенный исследовательской группой «Балтийские Боевые Слоны», установил, что городу и области может не хватить 3000 МВт генерирующих мощностей в 2009 – 2010 гг., что эквивалентно снабжению электричеством более 3 млн горожан.

Нехватка генерирующих мощностей города и области обусловлена как выводом из эксплуатации устаревшего оборудования и растягиванием сроков сдачи новых энерго объектов, так и отсутствием в необходимом объеме поставок природного газа на действующие ТЭЦ.

Установлению надежной энергетической безопасности СПб и ЛО препятствует также не завершенное строительство инфраструктуры магистральных сетей и трансформаторных мощностей, а также отсутствие необходимой пропускной способности газотранспортной системы региона.

Отметим, что в Санкт-Петербурге только за 2009 – 2010 гг. свой парковый ресурс отработает генерирующее оборудование на ТЭЦ суммарной мощностью 704 МВт. Это 24% от существующей установленной мощности городских электростанций, к 2015 году - 46%, к 2025 году - 80%. При этом рост потребления электроэнергии в СПб не остановится, а на краткосрочную перспективу замедлится. Иными словами, сохранится рост спроса, но в меньших величинах: с 6-7% рост спроса упадет до 2,5-3% в год.

В настоящее время, энергобаланс Санкт-Петербурга оценивался в 6900 – 7100 МВт. Годовое потребление электроэнергии находится на уровне 20 ? 21 млрд кВт•ч. Общая тепловая нагрузка составляет 20,4 гигакалории в час. Энергобаланс Ленинградской области оценивался в 2500 МВт., спрос находится на уровне 10 млрд кВт•ч.

Резюмируя вышеописанное, следует отметить, что сокращение инвестиционных программ государственных и частных энергетических компаний приведет к существенному сокращению объемов ввода новых объектов генераций. Иными словами, будет дефицит электроэнергии, что отразится как на гражданах, так и на промышленных потребителях. Данное обстоятельство, несомненно, негативно скажется, как на экономике, так и на внутренней энергетической безопасности государства. Еще раз отметим, что Минэнерго, сократив инвестиционную программу госкомпаний на 2009 – 2010 гг., не покроет дефицит электроэнергии в целом по стране в размере 4500 МВт. – эквивалент энергообеспечения 5 млн. человек.

Если затрагивать деятельность все того же ТГК-1, то сокращение инвестиционной программы на 65% может существенно сдвинуть сроки запуска новых объектов генерация, запланированных на 2009-2010 гг. Это равноценно созданию прямой угрозы для жителей Санкт-Петербурга и, отчасти, для Ленинградской области. Промышленные предприятия регионов также могут оказаться уязвимыми, когда непрерывность их энергоснабжения не будет гарантированна энергетиками.

Так, согласно ранее заявленным планам ОАО ТГК-1, на 2009г. было запланировано введение генераций на 1186 МВт. Этих мощностей должно было хватить для замещения генераций, которые отработают свой ресурс или встанут на капитальный ремонт в 2009 году. На капитальный ремонт встанет 1000 МВт (ЛАЭС), 704 МВт придется на закрытие старых ТЭС и ТЭЦ в СПб (согласно статистике КЭИО), 207 МВт придется на инерционный рост потребления (согласно прогнозам рост снизился с 7% до 3% в год, этом рост потребления электричества в ЛО не учитывался).

Даже если мощности на ЛАЭС не встанут на капитальный ремонт, то городу в любом случае будет необходимо 911 МВт генераций. При этом остается мало надежд, что эти мощности будут покрыты. Таким образом, предложение электроэнергии для города будет недостаточным для покрытия текущего спроса. При этом немаловажно отметить, что выход мировой экономики из кризиса будет сопровождаться повышенным спросом на энергоресурсы.

Справка. Согласно ранее утвержденному РАО «ЕЭС России» плану развития электроэнергетики, до 2011 года в Санкт-Петербурге и Ленинградской области предполагалось ввести в эксплуатацию 3336 МВт новой генерации. Из них 1186 МВт приходится на ОАО «ТГК-1», где запуск объектов должен состояться до конца 2009 года. Инвесторы развития энерго системы региона: ОАО «ТГК-1», ОАО «ОГК-1», Администрация СПб (ЮЗ ТЭЦ, СЗ ТЭЦ), из них ввод генераций (на 2009 г.) предполагалось только силами ОАО «ТГК-1». Часть недостающих мощностей (300 МВт) можно было оперативно покрыть за счет дозагрузки Северо-Западной ТЭЦ, однако это представляется маловероятным в силу отсутствия необходимого объема газа.