01.10.2014 - 15.10.2014

На фоне снижения объема доступной ликвидности на рынках США и Евросоюза российские кредитные организации пытаются найти новые источники денежных средств, как на внутренних, так и на внешних рынках. В первом случае им мешает повышенный контроль регулятора и отсутствие гибкости, во втором – малая привлекательность, считают эксперты.

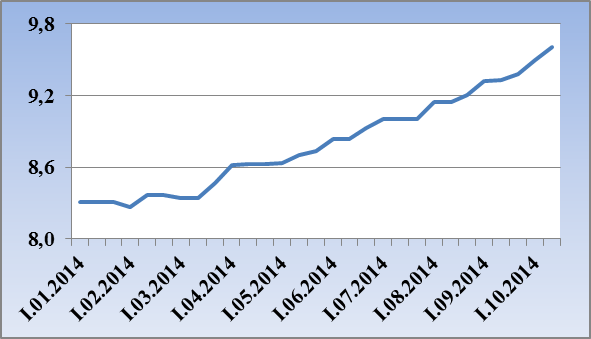

Хотя максимальная процентная ставка по рублевым вкладам десяти крупнейших кредитных организаций растет с марта (см. график), именно привязка к данному показателю, по мнению главного экономиста АФК «Система» Евгения Надоршина, не позволяет российским кредитным организациями предлагать гражданам конкурентоспособные условия по депозитам.

Банк России считает необоснованным превышение банками максимальной процентной ставки по вкладам в рублях десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц, на 2%. По итогам первой декады октября данный показатель составил 9,5% – на 5 п.п. ниже показателя кризисного 2009 года.

Невысокая привлекательность банковских услуг отражается на динамике их клиентской базы. За первые восемь месяцев общая сумма средств физлиц на депозитах российских банков выросла лишь на 2,6% (в 2012 и 2013 гг. рост составил 12%). Тот факт, что объем средств на валютных вкладах в 2014 году вырос на 16,9%, при том что объем средств на рублевых вкладах снизился на 0,4%, свидетельствует о том, что граждане внимательно следят за ситуацией.

В результате включения Сбербанка в санкционные списки ЕС и США и оттока средств вкладчиков на 0,4% в сентябре, банк пошел на повышение ставок по вкладам и сберегательным сертификатам в октябре. На аналогичные действия пошел и другой банк, пострадавший от санкций, – ВТБ 24. Заинтересованность государственных банков в привлечении средств физлиц дает надежду на ответную заинтересованность со стороны населения.

Надежды на щедрую поддержку со стороны Востока пока не оправдываются. В практическом плане речь идет лишь о финансировании внешнеторговых операций (читай – китайского импорта) и продвижении китайской платежной системы UnionPay. Попавшие под санкции ВЭБ и ВТБ заключили в октябре рамочные соглашения с Экспортно-импортным банком Китая о привлечении кредитных линий, Россельхозбанк – о предоставлении торгового финансирования, Банк России и Народный банк Китая – о валютных свопах.

В октябре, как и пророчил заместитель председателя Банка России Михаил Сухов, на российский рынок вышел очередной иностранный игрок – последний банк из китайской «Большой четверки» – Чайнасельхозбанк. До сих пор китайские банки занимались в основном поддержкой китайского бизнеса в России, почему они вдруг, как полагают некоторые эксперты, должны переключиться на кредитование российских компаний или граждан, неясно.

По мнению западных экспертов, китайские кредитные организации не спешат оказывать финансовую помощь российским банкам, опасаясь негативной реакции США. Это подтверждает распространенная в конце сентября информация об отказе китайских компаний от обслуживания оффшорных счетов российских компаний. Руководитель Центра исследований экономической политики МГУ Олег Буклемешев также обращает внимание на то, что китайское участие в совместных проектах обходится дорого: китайские компании требуют взамен большой доли в капитале компании, контроль, использование собственного оборудования, долю добываемых ресурсов. Китайские заинтересованные лица отвечают, что им нужно больше времени, чтобы присмотреться к своим новым партнерам. И тщательнее подготовиться к маневрированию на фоне пристального внимания США. То же время требуется и российским компаниям, чтобы разобраться, насколько подобное сотрудничество рентабельно.